С начала 2023 года рынок недвижимости в России значительно активизировался, и у многих возник вопрос, в каком банке лучше брать ипотеку. Такое положение возникло потому, что произошло «сдувание» классического «пузыря».

Последние 7-8 лет российская недвижимость рассматривалась не как жилье, а скорее как выгодное вложение. Данная ситуация подталкивала спрос и увеличивала цены, которые делали «квадратные метры» все более популярным объектом инвестиций. Это привлекало в строительство существенные средства.

С 2010 по 2014 год включительно рост инвестиций в возведение нового жилья в 4,5 раза превысил рост доходов россиян. Экономический кризис 2015 года вызвал крах и полный паралич рынка недвижимости в России.

Несколько месяцев потребовалось для того, чтобы застройщики осознали, что по старым расценкам распродать квартиры не получится, согласились с убытками и начали снижать стоимость жилья.

Теперь выяснять, в каком банке лучше взять ипотеку, стали те, кому квартира была нужна для заселения.

Количество обращений в банки резко выросло еще и потому, что в середине 2015 года Центробанк резко понизил базовую ставку. Ипотечные (и не только ипотечные) кредиты подешевели. В дополнение к этому, правительство активно реализует ряд программ по развитию ипотечного кредитования, что делает заем такого типа доступным для широких слоев населения.

Одновременно требования банков к заемщикам заметно выросли. Банкиры стали тщательнее оценивать платежеспособность потенциальных клиентов, так как качество кредитных портфелей после кризиса 2015 года резко понизилось.

Случаи нарушения платежной дисциплины стали нередки (особенно по кредитам в иностранной валюте). Теперь реально получить ипотечный кредит только в рублях, а собственные доходы придется подтверждать исключительно официальными документами.

Если такого официального дохода недостаточно для позитивного решения кредитного комитета банка, то есть смысл найти созаемщиков.

Насколько своевременно именно сейчас выяснять, в каком банке лучше взять ипотеку? Падение цен – процесс не бесконечный. Переизбыток предложения на рынке рано или поздно перестанет существовать. В настоящий момент новые строительные проекты – редкость. С другой стороны, изменившиеся правила перевозок и рост цен на импортные комплектующие вызовут в будущем удорожание жилья.

Ждать более выгодный процент по ипотечному кредиту, чем существующий теперь, тоже смысла нет. Экономические санкции отрезали российским банкам доступ к дешевой ликвидности из-за рубежа. Вполне возможно, что минимальная ставка по ипотечным кредитам на ближайшие 10-15 лет наблюдается именно сейчас.

- В каком банке лучше брать ипотеку: на что обращать внимание

- В каком банке самая выгодная ипотека на 2023 год

- Важные детали

- : Как правильно брать ипотеку — ошибки и особенности

- Самые выгодные ипотечные банки в России

- Как выгодно взять ипотеку: второстепенные факторы

- Где взять ипотеку: почему лучше воспользоваться услугами профессионалов

- Самая дешевая ипотека в 2023 году

- Условия банков

- Процентная ставка

- Доступные процентный ставки

- Как сэкономить

- Вторичное жилье

- Молодая семья

- Ипотека для бюджетников

- Для наемных работников

- В каких банках взять

- Выбор предложения банков

- От чего зависит процентная ставка

- Ипотека 6% годовых в 2023 году

- Государственная поддержка

- Самая выгодная ипотека: как и где взять + условия банков и отзывы

- Где выгоднее взять ипотеку: процентные ставки ТОП-20 лучших банков

- Какой банк выбрать?

- Какая ипотека считается выгодной?

- Как подать онлайн-заявку на ипотеку

- На каких условиях можно получить ипотеку?

- Требования к заемщикам

- Требования к недвижимости

- Какие документы нужны

- Как оформить выгодную ипотеку?

- Как получить ипотеку на лучших условиях и сэкономить?

- Отзывы о самой выгодной ипотеке

- Взять ипотеку в Москве — Где выгодней | Как сделать правильный выбор

- Советы по выбору ипотечного кредита

- Что учитывать при выборе банка для ипотечного кредита

- Выгодно взять ипотеку в Москве — молодой семье

- Как взять ипотеку в Москве без регистрации

- Как выбрать ипотеку в Москве с выгодной процентной ставкой

- Ипотека где выгоднее брать в Москве

- 💥 Видео

В каком банке лучше брать ипотеку: на что обращать внимание

Выбирая ипотечную программу, стоит оценивать несколько параметров кредита:

- Процентную ставку и дополнительные платежи (страховки, комиссии),

- Первоначальный взнос,

- Срок займа,

- Схему начисления процентов:

- Перед заключением ипотечного договора нужно попросить предоставить официально заверенный график платежей. Самый низкий процент не всегда означает самый выгодный кредит. С другой стороны, если вам предлагают потратиться на страхование недвижимости или требуют застраховать заемщика, то стоит учесть, что страховка может и пригодиться.

- Первоначальный взнос для многих клиентов банков – неприятное условие. Накопить требуемую сумму очень часто нелегко. Семьи с двумя и более детьми могут использовать для этого материнский капитал.

- Большой срок займа увеличивает переплату по кредиту, но делает меньше каждый конкретный платеж. Кроме того, в случае увеличения дохода всегда остается возможность погасить кредит досрочно.

- Схем начисления процентов бывает две: аннуитетная и «проценты на остаток». В условиях высокой российской инфляции, вероятно, выгодней аннуитет (он предполагает погашение кредита равными платежами), так как в противном случае первые выплаты — большие, а более поздние – меньше.

В каком банке самая выгодная ипотека на 2023 год

1. Самая выгодная ипотека с господдержкой в «Тинькофф банке». Клиентам предлагают до 100 млн. рублей, сроком на 30 лет по ставке 10,5%. Первоначальный взнос – 15%.

2. Если вы размышляете о том, какой банк лучше для военной ипотеки, то стоит обратить внимание на программы «Сбербанка». Людям в погонах деньги дадут на 15 лет под 12,5% в сумме до 2 млн. рублей. Потребуется внести из личных средств 20% стоимости приобретаемой недвижимости.

3. Удачно рефинансировать уже существующий ипотечный кредит можно в банке «Открытие». Клиентам предоставляется до 15 млн. рублей по ставке 13,5% сроком на 30 лет.

4. Покупку квартиры на первичном или вторичном рынке на общих основаниях выгодно прокредитует «Юникредит Банк» по ставке 13,5%. Реально получить до 8 млн. рублей на 25 лет. Первоначальный взнос – 20%.

5. Заем на покупку загородной недвижимости охотно выдаст «Сбербанк». Стоить такой кредит будет 14% годовых, деньги дадут на 30 лет, потребовав внести как первоначальный взнос 25% стоимости покупки.

Важные детали

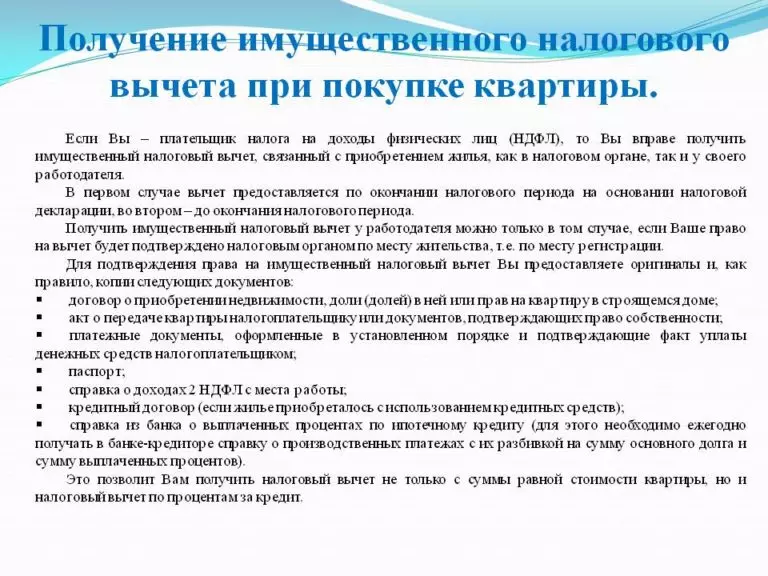

Ежемесячный платеж по ипотечному кредиту не должен превышать 40% официального дохода заемщика. В противном случае банк, скорее всего, откажет в займе. В связи с этим нужно учитывать и право заемщика на налоговый вычет (уменьшение подоходного налога на сумму платежей по ипотечному кредиту).

Для тех, кто не может официально подтвердить свои доходы, многие банки предлагают ипотечные программы «заем по двум документам».

Их особенность – существенный первоначальный взнос (около 50% стоимости объекта недвижимости) и увеличенная на 1-2 процентных пункта ставка. Конкретные условия таких кредитов оговариваются индивидуально.

Ипотеку по двум документам предоставляют: «Россельхозбанк», «Сбербанк», «ВТБ 24» и «Банк Москвы».

: Как правильно брать ипотеку — ошибки и особенности

Видео:Ипотека 2023 - как выгодно купить квартиру / Новые ипотечные ставкиСкачать

Самые выгодные ипотечные банки в России

Обращение в ипотечные банки в России сегодня для многих жителей страны стало едва ли не единственной возможностью обзавестись собственным домом или квартирой. Однако это также означает серьёзные обязательства на много лет вперёд. Именно поэтому нужно учесть все подводные камни у такого договора. О выборе самых выгодных ипотечных банков – в нашей статье.

Традиционно ипотечные банки – это те финансовые организации, которые специализируются на выдаче такого кредита или же предлагают значительное количество вариантов. Однако на практике под ними часто понимаются и те, где объем одобренных заявок довольно большой.

Стоит отметить, что банки, дающие ипотеку, в РФ очень распространены. К ним, по факту, относятся практически все более-менее крупные финансовые учреждения такого рода.

Гораздо проще найти заведения, в которых этот кредит нельзя оформить. Поэтому имеет смысл не разбираться с тем, какие банки дают ипотеку, а вникнуть в то, где вы получите самое выгодное предложение.

Причём оценивать всё нужно в комплексе.

https://www.youtube.com/watch?v=h_Mav-Hq35s

Абсолют Банк работает с 1993 года. За это время было открыто 45 офисов в 22 регионах России. Банк предлагает большое количество ипотечных программ с выгодными условиями и государственным субсидированием.

от 5.75 % ставка в год

Ипотека на вторичное жилье в Абсолют Банк

Ипотека на вторичное жилье в Абсолют Банке – самый востребованный продукт на рынке финансовых услуг. Компания ведет свою деятельность с 1993 года, за это время сеть ее филиалов широко распространилась по всей территории РФ.

5,49 % ставка в год

Ипотека в Абсолют Банке с господдержкой

Абсолют Банк является одной из крупнейших финансовых организаций в России. Компания предоставляет своим клиентам множество банковских услуг, в чисто которых входит ипотечное кредитование. Оно отличается выгодными условиями и скоростью оформления.

5,49 % ставка в год

% ставка в год

Азиатско-Тихоокеанский банк

Азиатско-Тихоокеанский банк уже много лет работает на российском рынке, больше всего ориентируется на работу с клиентами из регионов Восточной части страны. Предлагает выгодные условия ипотечного кредитования.

от 11 % ставка в год

Ипотека на вторичное жилье в Азиатско-Тихоокеанском Банке

Ипотека на вторичное жилье в Азиатско-Тихоокеанском Банке – один из самых простых и быстрых вариантов приобретения готового жилья. Многие клиенты предпочитают взять кредит именно здесь благодаря безопасности и надежности проводимых компанией сделок.

9,80 % ставка в год

Военная ипотека в Азиатско-Тихоокеанском банке

Ипотека для военнослужащих в Азиатско-Тихоокеанском банке – это индивидуальный финансовый продукт, предназначенный для жителей восточных регионов России. Большинство клиентов данной компании отмечают ее надежность и лояльность, особенно в вопросах ипотеки.

10,3 % ставка в год

Ипотека в Азиатско-тихоокеанском банке с материнским капиталом

Ипотека с материнским капиталом в Азиатско-Тихоокеанском банке – это индивидуальный финансовый продукт, предназначенный для жителей восточных регионов России. Большинство клиентов данной компании отмечают ее надежность и лояльность, особенно в вопросах ипотеки.

9,45 % ставка в год

АК Барс банк существует уже много лет, за это время зарекомендовал себя как надежная компания, предоставляющая ипотечное кредитование на выгодных условиях для самых разных категорий граждан.

от 10 % ставка в год

Альфа-Банк уже много лет работает на российском рынке. Многие граждане России пользуются его ипотечным кредитованием для приобретения собственного жилья.

от 9,69 % ставка в год

Ипотека на вторичное жилье в Альфа Банке

Ипотека на вторичное жилье в Альфа Банке – это один из самых доступных и востребованных продуктов на рынке финансовых услуг. Кроме того, оформить заявку и получить деньги здесь можно очень быстро и легко, зная основные нюансы работы компании.

9,69 % ставка в год

ДОМ.РФ был создан с государственным участием. Программы разработаны для упрощенного взятия ипотеки людьми с низким уровнем дохода. Банк работает с разными социальными и льготными программами.

от 9,5 % ставка в год

Ипотека на вторичное жилье в ДОМ.РФ

Гражданам с невысоким доходом довольно сложно купить недвижимость в кредит, поэтому к ним на помощь придет ипотека на вторичное жилье в ДОМ.РФ. Компания активно работает с бюджетной категорией граждан и социальными проектами.

9,50 % ставка в год

Ипотека в ДОМ.РФ с господдержкой

ДОМ.РФ, пользуясь поддержкой государства, предлагает клиентам выгодную ипотечную программу, которая распространяется на большие семьи.

5,25 % ставка в год

Военная ипотека в банке ДОМ.РФ

Военная ипотека в Дом.РФ – это отдельная программа, предоставляющая льготные условия тем, кто находится на службе в Вооруженных войсках РФ. Государство в настоящее время делает все возможное, чтобы ее защитники трудились и жили в достоянных условиях.

9,3 % ставка в год

Банк Жилищного Финансирования

Банк Жилищного Финансирования предоставляет своим клиентам множество ипотечных программ на выгодных условиях. Доступны продукты с льготными условиями.

https://www.youtube.com/watch?v=6I3qC1f17SI

от 10,0 % ставка в год

На сегодняшний день Банк Зенит является одним из самых крупнейших в России. Предлагает множество программ ипотечного кредитования для всех категорий граждан.

от 6,0 % ставка в год

Ипотека на вторичное жилье в Банк Зенит

Ипотека на покупку вторичного жилья в Банке Зенит – один из наиболее востребованных и выгодных финансовых продуктов. Компания начала свое существование еще в 1994 году. За это время она успела войти в список крупнейших в России.

10,45 % ставка в год

Ипотека на покупку дома с земельным участком в Банке Зенит

Ипотека на покупку дома с земельным участком в Банке Зенит – это, пожалуй, один из самых надежных способов приобретения недвижимости своей мечты. Компания является очень популярной среди потребителей, крупнейшим кредитором в нашей стране. Ее деятельность началась еще в 1994 году.

11,45 % ставка в год

Военная ипотека в банке Зенит

Военная ипотека в банке Зенит – один из самых востребованных финансовых продуктов на отечественном рынке кредитования. Компания начала свою деятельность в 1994 году, через год они уже были обладателями лицензии ЦБ РФ.

6,0 % ставка в год

Ипотека в Банке Зенит с материнским капиталом

Ипотека с материнским капиталом в банке Зенит – один из самых востребованных финансовых продуктов на отечественном рынке кредитования. Компания начала свою деятельность в 1994 году, через год они уже были обладателями лицензии ЦБ РФ.

6,0 % ставка в год

Банк «Открытие» известен своей высокой надежностью и большим разнообразием ипотечных программ для самых разных слоев населения. Здесь можно найти выгодные условия и быстро оформление финансирования сделки по купле-продаже жилища.

от 9.7 % ставка в год

Ипотека на вторичное жилье в банке Открытие

Ипотека на покупку дома с участком в Банке Открытие – прекрасный вариант для приобретения собственного жилья. В компании представлен широкий спектр финансовых продуктов с уникальными и комфортными условиями.

9,35 % ставка в год

Военная ипотека в банке Открытие

Военная ипотека в Банке Открытие – это прекрасный вариант для тех, кто ценит свое время и нервы. Здесь не придется собирать внушительный пакет документов или долго ждать решения по заявке.

9,7 % ставка в год

Ипотека в банке Открытие с материнским капиталом

Не так давно среди банковских продуктов появилась ипотека с материнским капиталом в банке Открытие. Данная организация является одним из ведущих кредиторов России. Совсем недавно банк выкупил акции Приватбанка и теперь обслуживает клиентов и этой организации.

9,50 % ставка в год

Банк Россия осуществляет банковские услуги на российском рынке более 25 лет. Сегодня ипотечное кредитование этой компании очень востребовано на рынке за выгодные условия.

от 9,5 % ставка в год

Военная ипотека в банке Россия

Для тех, кто не хочет сильно переплачивать за покупку жилья, неплохим вариантом будет военная ипотека в Банке Россия. Покупка недвижимости в кредит становится все более популярным приобретением среди россиян.

9,4 % ставка в год

Чтобы понять, где лучше взять ипотеку, ситуацию необходимо оценить по целому ряду параметров:

- характеристики самого банка (в какие входит рейтинги, надежность, срок нахождения на рынке, репутация в целом). Банкротство такой организации не означает, что заемщики будут освобождены от выплат. Напротив, ситуация для них может стать непредсказуемой;

- максимальный объем ссуды. Кредитная ипотека редко доходит до десятков миллионов рублей. В любом случае вам нужно понимать, на что рассчитывать, особенно если вы хотите взять крупный займ;

- средний срок договора. Чем он больше, чем меньше нагрузка на бюджет, тем выше вероятность того, что вам одобрят кредит. Однако далеко не всегда банки готовы выдавать займы на совсем уж долгие периоды;

- средний размер одобренного кредита. Часто самая доступная ипотека колеблется в 2023 году в пределах 2,5-3 миллионов рублей;

- форма погашения. Большинство жителей РФ устраивает вариант с равными, то есть с аннуитетными платежами;

- объём первоначального взноса. Традиционно он колеблется в пределах от 15% и до 20%. В отдельных случаях разрешается использовать материнский капитал. Однако чаще всего полностью выплатить им первичный взнос не получится;

- размер процентной ставки. Именно по ней нередко определяется самая выгодная ипотека, что и неудивительно, поскольку от этого показателя зависит, сколько вы в итоге заплатите. Однако ориентироваться только на данный показатель не стоит, потому что на общую сумму может повлиять еще и страховка, а также дополнительные услуги.

Стоит отметить, что выше перечислены далеко не все факторы, в действительности имеющие значение. Например, дешёвой ипотека иногда оказывается в результате скидок и льгот, предоставленных определенным слоям населения. При этом изначально предложение может выглядеть непривлекательно.

Как выгодно взять ипотеку: второстепенные факторы

В 2023 году предложений на рынке ипотечного кредитования столько, что определиться с самым привлекательным вариантом иногда бывает объективно сложно.

Периодически разница между процентными ставками – минимальная, а иногда её перекрывают льготы или возможность уменьшить переплату за счет субсидий от государства.

Поэтому если вы хотите понять, в каком банке брать ипотеку лучше всего, обратите внимание на второстепенные факторы:

- 1переменную процентную ставку. Иногда кажется, что самая дешевая ипотека – у банка, который предлагает соответствующий кредит. Однако внимательное изучение условий показывает, что банк оставляет себе право поднять ставку, причём далеко не только при задержках со стороны клиента (это часто – лишь одно из условий). Нередко таким образом финансовые учреждения пытаются переложить на клиентов страхование собственных рисков от сильной инфляции или от обесценивания рубля. Поэтому заключать подобные договоры можно исключительно с юристом;

- 2дополнительные обременения. Самая доступная ипотека на первый взгляд может при внимательном изучении договора вовсе таковой не оказаться. Некоторые банки навязывают оплату страховки и другие дополнительные услуги. И хотя закон о защите прав потребителей в подобной ситуации – на вашей стороне, на практике чаще проще обратиться в следующий банк;

- 3доступность. Периодически дешевая ипотека по факту не одобряется, а вместо нее предлагаются другие условия. Недобросовестные банки могут привлекать потенциальных заемщиков очень выгодными условиями, но по мере оформления договора начать увеличивать количество требуемых документов. И если какой-то бумаги у вас не окажется, то вам в подобной ситуации просто предложат кредит с более высоким процентом;

- 4ориентированность на конкретную целевую аудиторию. Иногда самая выгодная ипотека – это та, которую могут оформить зарплатные клиенты (например, у Сбербанка) или же военные пенсионеры. Перед тем, как готовить документы, нужно сначала разобраться, подпадаете ли вы под эту программу.

Чтобы понять, где выгодно взять ипотеку, необходимо изучить огромное количество документов и вникнуть в массу нюансов. Причём сделать это нужно в сжатые сроки, поскольку иначе условия кредитования могут измениться. Но выгодную ипотеку вам способны предложить и кредитные брокеры. А ещё вы можете обратиться к нам.

Где взять ипотеку: почему лучше воспользоваться услугами профессионалов

На практике получить ипотеку – не так просто, как может показаться на первый взгляд. Требуется и время, и понимание огромного количества юридических и финансовых моментов. Оформленная с участием профессионалов ипотека на жилье будет намного выгоднее, а сэкономленные таким образом деньги окупят стоимость услуг специалистов. Поэтому обращаться к нам явно имеет смысл.

Видео:НЕ бери ипотеку в 2023 пока не посмотришь это видео!Скачать

Самая дешевая ипотека в 2023 году

В ситуации экономического кризиса многие соотечественники, не имеющие собственного жилья, вынуждены прибегать к услугам дешевого ипотечного кредитования.

Получить ипотеку можно в различных банках, однако, чтобы сделать это на самых выгодных условиях в 2023 году необходимо потратить некоторое время на поиски таких предложений.

В настоящее время в результате снижения спроса граждан на жилье происходит понижении ставки рефинансирования, в итоге процентные ставки по кредитам немного понизились.

Разумеется любой заемщик стремится получить ипотечный кредит на самых выгодных условиях, и чем дешевле он обойдется, тем лучше.

Условия банков

В последние три года процентные ставки по ипотечным займам снизились с 13-15% до 10-12%.

Правительством в итоге установления процентной ставки, она была привязана к уровню инфляции.

https://www.youtube.com/watch?v=X5adXAmsPZg

На сегодняшний день, инфляция находится на одном уровне с процентами по ипотечным кредитам.

Неизвестно какой вариант развития событий ждет россиян в дальнейшем. Вполне возможно, что проценты по ипотеке вновь будут расти.

Но в то же время правительством принимаются меры для создания условий для того чтобы россияне смогли обзаводиться собственным жильем. В частности вводятся всевозможные программы в отношении социально уязвимых слоев населения.

Процентная ставка

В 2023 г. минимальный процент по ипотечному кредитованию находится на уровне:

| На покупку первичного жилья от застройщика | 9,5-10% |

| На покупку вторичного жилья | 10-12% |

Процентная ставка по ипотеке зависит от ставки рефинансирования ЦБ РФ, а также от ставки Агентства по ипотечному жилищному кредитованию на жилье, обеспечивающие льготные условия кредитования.

Предсказать, когда наилучшее время для того, чтобы взять ипотеку невозможно.

Доступные процентный ставки

Из различных предложений банков с разными ставками, можно выделить наиболее дешевые варианты:

| Тинькофф Банк | Ипотечный кредит по ставке от 8% на срок 1-25 лет. Максимальный размер – 100 млн.руб. |

| Банк «ФК Открытие» | Минимальная ставка от 8.7%, сроком до 25 лет. Максимальная сумма ипотеки – 30 млн. руб. |

| Газпромбанк | Предлагается ставка от 7%, сроком до 30 лет. Размер кредита — 500 тыс. руб — 45 млн.руб. |

| Сбербанк | Процентная ставка от 7%, сроком 3 года -30 лет. Наибольшая сумма — 8 млн.руб. |

Данные условия и проценты указаны для головного офиса банковского учреждения либо центрального отделения банка в регионе. Сведения о конкретных отделениях банка, в которых осуществлена возможность получения кредитного продукта, можно получить в офисах банка либо по телефонам его справочной службы.

Как сэкономить

Насколько бы не были доступными ипотечные займы, населению приходится решать свои жилищные вопросы, и граждане занимаются поисками наиболее приемлемых для них предложений ипотечных программ и возможностей сэкономить.

Главным в этом вопросе является тщательное изучение всех пунктов ипотечного договора.

Отдельные граждане имеют право взять ипотеку на льготных условиях. В этом случае рекомендуется воспользоваться такой возможностью и получить необходимые документы в органах государственной власти или местного самоуправления.

Получив ипотеку на льготных условиях, можно «сэкономить» до 30% по сравнению с ипотекой на стандартных условиях.

Если у семьи заемщика имеется возможность применить денежные средства материнского капитала, то эту возможность сделать кредит «дешевле» также следует рассмотреть.

Право на использование материнского капитала имеется как при заключении договора (например, для оплаты первоначального капитала) с банком-кредитором, так и уже во время действия договора для досрочного погашения какой-либо части задолженности.

Также для удешевления общей стоимости кредита следует подумать об отказе от страховки, которую предлагает банк.

Как правило, услуги страховой организации, которая сотрудничает с банком, будут стоить дороже по сравнению со сторонней страховой компанией, которую заемщик может выбрать самостоятельно.

Полностью отказаться от услуг страховой компании нельзя, поскольку эта обязанность заемщика установлена в ФЗ «Об ипотеке недвижимости». Помимо договора страхования понадобится получить отчет оценочной организации о рыночной стоимости объекта недвижимости, который приобретается заемщиком.

Существует законодательно установленная возможность возмещения 13% по кредиту со стороны государства, но для ее получения потребуется собрать ряд документов и несколько раз посетить налоговые органы.

Наконец, чтобы не переплачивать проценты по ипотеке, можно досрочно погасить ее полностью или в части.

Вторичное жилье

Кредит на покупку жилплощади во вторичном жилье обойдется немного дороже, чем приобретение квартиры от застройщика в новостройке. На вторичное жилье как правило не имеется программ поддержки со стороны государства.

https://www.youtube.com/watch?v=tWDBvtss8sU

Но многие граждане отдают предпочтение покупке уже построенных объектов, введенных в эксплуатацию, приобретая их у прежних хозяев.

Среди оптимальных предложений кредитов во вторичке лучшие условия предлагают такие банки как Тинькофф, Россельхозбанк и Газпромбанк.

Молодая семья

Главным образом ипотечные кредиты используются молодыми семьями на льготных условиях.

Для того чтобы семья подпадала под определение молодой семьи и участвовать в льготных программах кредитования, супруги должны соответствовать следующим условиям:

| Необходимо официальная регистрация брака | Потребуется предоставить свидетельство о браке |

| Возраст супругов | Для участия в программе необходимо нахождение в возрасте от 21 года, но не более 35 лет |

| Нуждаемость в улучшении условий проживания | На каждого члена семьи должно приходится менее 18 кв.м. на человека |

Молодая семья признается таковой как с детьми, так и без них.

Ипотечный кредит предоставляется для целей:

- Покупки квартиры.

- На постройку частного дома.

Воспользоваться кредитованием на специальных условиях может не любая молодая семья, а лишь те, величина доходов которых более 22 тыс. руб. на 2-х, 33 тыс. руб. – на 3-х и 42 тыс. руб. на 4-ых членов семьи.

Наибольший размер господдержки зависит от численности человек в семье.

Например, молодая семья без детей может получить не более 700 тыс. рублей, семья с 1-м ребенком – не более 900 тыс. руб., прочие семьи более 4-х человек могут претендовать на 1 млн. 100 тыс. руб.

Для участия в программе необходимо внесение первоначального взноса.

Как правило, его размер составляет от 15% от оценочной стоимости квартиры.

Ипотечный займ оформляется на срок до 30 лет, наименьший процент по кредиту – 7 %.

Однако на процентную ставку влияют еще и некоторые факторы, в частности, если заемщик не получает зарплату на карту банка, то процент может вырасти на 0,5 – 1 пункт. Также при отказе от страхования процентная ставка может быть увеличена еще на 1 пункт.

Для молодых семей имеются выгодные предложения и в других банках, в частности:

- Банк ВТБ

- Россельхозбанк

- Газпромбанк

- ОТП-Банк

- Банк «Первомайский»

- Татфондбанк

Ипотека для бюджетников

Ипотечные программы для работников бюджетной сферы предназначены для граждан, не имеющих возможность взять ипотечный кредит вследствие небольших доходов.

Ипотека на долевую собственность смотрите в статье: ипотека на долю в квартире.

Под данную категорию населения, которые могут участвовать в льготных программах попадают:

- Граждане, проживающие в 1-ой квартире несколькими семьями;

- Граждане, которые живут в крайне стесненных жилищных условиях (на 1-го человека выходит меньше 14 кв. метров жилья);

- Граждане, снимающие квартиры по договорам найма;

- Люди, проживающие в коммунальных квартирах.

Для некоторых регионов список возможных участников на данный вид программ может быть увеличен.

На выданные кредитные средства можно приобрести как вторичное жилье, так и жилье в новостройке у застройщика.

Стандартными условиями для бюджетников являются:

| Минимальный размер кредита 300 тыс. руб. | Наибольший размер зависит от региона и может доходить до 10 млн. руб. |

| Период действия ипотеки | от трех до тридцати лет |

| Необходимо заключение договора страхования недвижимости | На весь период ипотеки |

| Допустимо использование средства «материнского капитала» | Для оплаты начального взноса или для погашения основной задолженности в части или полностью |

Для наемных работников

Наемным рабочим ипотечные займы могут предоставляться исключительно на стандартных условиях.

https://www.youtube.com/watch?v=wVncwiVNH-w

Меры государственной поддержки относительно данной категории граждан не применяются.

Но ставка по банковским процентам может быть немного понижена, если ипотечный займ оформляется в банке, зарплатным клиентом которого является заемщик.

В этом случае процент по кредиту может быть уменьшен на 1-2% (что зависит от конкретного банковского учреждения).

Также плюсом этого варианта является сокращенные сроки рассмотрения заявления на ипотечный кредит.

В каких банках взять

Небольшая процентная ставка среди банковский предложений, разумеется, заинтересует потенциального заемщика.

Тем не менее наряду с процентами следует присмотреться к предложениям банков, самостоятельно предлагающих жилье.

Так как данным предложениям сопутствует залог имущества, то это приводит к уменьшению рисков в результате реализации залога.

А также процентные ставки по таким займам на жилую недвижимость понижены.

Приобретение недвижимости через аккредитованных застройщиков позволяет заемщикам понизить процентную ставку еще на 1-2 пункта.

В общей сложности говорить о процентных ставках банков, то в среднем ипотечные кредиты в них варьируются от 8 до 11%.

Однако следует понимать, что это наименьшая ставка, чтобы получить которую нужно отвечать достаточно строгим требованиям, и осуществить установленные условия.

К примеру, в качестве одного из условий банками предъявляется взнос определенного первоначального взноса, а также страховка на покупаемое жилье и др.

Выбор предложения банков

Для того, чтобы определиться с выбором банка и соответствующей программы кредитования следует учитывать не только наименьшую процентную ставку.

Так как иной раз подобные предложения обращены на вовлечение заемщиков, как правило получить указанную процентную ставку могут лишь некоторые.

Что еще следует учитывать:

| Отдавать предпочтение следует крупному банку | Не должно быть никаких сомнений в том, что банк продолжит стабильную деятельность. В случае отзыва лицензии банка будет осуществлен перевод задолженности другому банку, который сможет самостоятельно менять условия кредитного договора, включая процентную ставку |

| Популярность банка | Как правило постоянные клиенты банков могут рассчитывать на привилегии и преимущества, например на уменьшение процентной ставки, повышение возможности одобрения заявки по кредиту и др. Если заемщик является зарплатным клиентом, то урезается список документов, который нужно предоставить в банк |

| Репутация банка | иногда едва образованные кредитные организации завлекают заемщиков пониженными ставками, в то же время прописывая в договорах кредитования возможность повышения процентов в одностороннем порядке. Банки с хорошей репутацией, ведущие деятельность продолжительное время, подобными ухищрениями обычно не пользуются |

От чего зависит процентная ставка

Проценты по ипотеке прежде всего зависят от избранной программы.

Также на них оказывают влияние:

| Применение средств материнского капитала | а также погашение займа досрочно |

| Наличие страхования | покупаемого имущества и страхование жизни, здоровья заемщика |

| Отношения с банком | Постоянные и зарплатные клиенты пользуются льготами |

Ипотека 6% годовых в 2023 году

В 2023 году введен в силу указ Президента РФ Путина В.В., согласно которому для российских семей, имеющих двое и трое детей, появляется возможность приобрести недвижимость под 6 процентов годовых.

Это правило имеет отношение к недавно введенным в эксплуатацию квартирам, а также к объектам строительство которых осуществляется.

Ипотечные кредиты предоставляются при оформлении договоров купли-продажи построенного жилья либо договоров долевого строительства с застройщиками

Государственная поддержка

Государственное содействие предоставляется для отдельных категорий заемщиков исключительно для покупки жилья в новостройках.

В настоящее время функционирует ряд государственных программ, в частности:

- Программа «Молодая семья».

- Программа для военнослужащих.

- Ипотека для многодетных семей.

- Для молодых специалистов и бюджетников.

- Для малоимущих.

- Для граждан, живущих в аварийном жилье.

- И другие.

Смотрите образец заявления об отсрочке по ипотеке в статье: как получить отсрочку по ипотеке.

https://www.youtube.com/watch?v=6MNBjiULAtI

При избрании ипотечного кредита следует обдумано оценивать все условия, а не бездумно гнаться за низкой процентной ставкой, потому что за ней скрываются другие риски.

: Как взять выгодную ипотеку

Загрузка…

Видео:Реальный способ снизить ставку по ипотеке 2023! Господдержка, семейная ипотека, субсидии.Скачать

Самая выгодная ипотека: как и где взять + условия банков и отзывы

В статье рассмотрим, где можно выгоднее взять ипотеку на жилье. Разберем процентные ставки, сроки и суммы в банках, а также требования к недвижимости и документам. Мы подготовили для вас порядок подачи онлайн-заявки и собрали отзывы о получении ипотеки.

Где выгоднее взять ипотеку: процентные ставки ТОП-20 лучших банков

Тинькофф Банк

от 6% ставка в год

Сбербанк

от 6% ставка в год

Альфа-Банк

от 8,9% ставка в год

Райффайзенбанк

от 6% ставка в год

Газпромбанк

от 5,4% ставка в год

Промсвязьбанк

от 8,8% ставка в год

Россельхозбанк

от 9,12% ставка в год

Росбанк

от 8,25% ставка в год

УБРиР

от 7,9% ставка в год

Совкомбанк

от 6% ставка в год

Бинбанк

от 6% ставка в год

Открытие

от 8,7% ставка в год

Юникредит

от 6% ставка в год

Уралсиб

от 8,9% ставка в год

Ипотека в МКБ

от 5,9% ставка в год

Кредит Европа Банк

от 6% ставка в год

Ипотека в МТС Банке

от 5,8% ставка в год

Ипотека в СКБ-банке

от 8,75% ставка в год

Ипотека в банке БЖФ

от 9,5% ставка в год

Ипотека в банке Зенит

от 6% ставка в год

Какой банк выбрать?

Выбирая, где брать ипотечный кредит, стоит рассмотреть предложения нескольких банков.

При этом надо уделить внимание следующим условиям:

- Размер первого взноса. Например, в Сбербанке и Альфа-Банке он должен быть не менее 15%, в Газпромбанке — 10%, а в Промсвязьбанке можно оформить ипотеку без первого взноса.

- Ставка по кредиту. Чем она будет ниже, тем дешевле обойдется ипотека. Например, в Росбанке минимальная ставка составляет 8,25%, в Сбербанке, Промсвязьбанке — 8,6%, в Альфа-Банке — 8,99%, а в Газпромбанке — 9%. По программам с государственной поддержкой ставка может быть ниже — 6%.

- Срок кредитования. Чем больше срок кредитного договора, тем выше переплата, но меньше ежемесячный платеж. Например, Росбанк и Промсвязьбанк предлагают ипотеку на срок до 25 лет, а максимальный срок в Сбербанке и Альфа-Банке — 30 лет.

- Наличие дополнительных комиссий. Прямых сборов за рассмотрение и выдачу ипотеки нет, но Росбанк может снизить процентную ставку за единовременный платеж в размере 1 — 4%.

Какая ипотека считается выгодной?

Выгодная ипотека сбалансирована по всем условиям: ставка, срок, первый взнос. Например, кредит, оформленный под маленький процент, но на длительный срок, будет менее выгоден, чем ссуда, где ставка не такая уж низкая, но срок значительно меньше.

Пример. Квартира стоимостью 3 млн р. оформляется в ипотеку на 30 лет под 8,6% с первым взносом в 1 млн р. Общая сумма переплаты будет 3 583 883 р., ежемесячный платеж — 15 520 р. При покупке такой же квартиры в ипотеку на 10 лет даже под 10% размер переплаты будет меньше — 1 170 817 р., но платеж в месяц составит 26 430 р.

Условия оптимальной ипотеки:

- ставка — не выше 9,5 — 10%;

- срок — до 10 — 15 лет;

- первый взнос — от 25 до 30%.

Как подать онлайн-заявку на ипотеку

Для получения предварительного решения по ипотеке необязательно посещать отделение выбранного банка. Заявку можно отправить с его официального сайта. Для этого потребуется заполнить небольшую анкету.

Например, в заявке Газпромбанка нужно указать:

- ФИО;

- телефон;

- email;

- паспортные данные (серию, номер, дату выдачи и т. д.);

- адрес проживания;

- город, где планируется покупка недвижимости и оформление ипотеки;

- желаемый срок и сумму кредита.

На каких условиях можно получить ипотеку?

В 2021 году купить жилье можно под залог приобретаемой или имеющейся недвижимости. Объект залога нужно застраховать на весь срок ипотеки по рискам утраты или повреждения. Страхование жизни оформляется по желанию, но при отказе от него процентная ставка будет выше на 1%.

Ставка по ипотеке в Росбанке — от 8,25%, а в Сбербанке и Промсвязьбанке — от 8,6%. В Сбербанке можно оформить ипотеку на квартиры в строящихся домах под ставку от 7,1% на срок до 7 лет.

https://www.youtube.com/watch?v=k_7LC8iKjCU

Максимальная сумма кредита в Тинькофф Банке — 100 млн р., в Газпромбанке и Россельхозбанке — 60 млн р., в Альфа-Банке — 50 млн р., в Промсвязьбанке — 30 млн р., в Райффайзенбанке — 26 млн р., а в Сбербанке и Росбанке ограничений нет. Первый взнос по ипотеке в большинстве банков обязателен, но Промсвязьбанк и некоторые другие допускают оформление ипотеки без него.

Требования к заемщикам

Большинство банков предоставляет ипотечные кредиты только российским гражданам, но в Райффайзенбанке оформить ссуду на покупку жилья могут и резиденты других государств.

Для положительного решения необходимо соответствовать минимальным требованиям:

- возраст на момент подачи заявки — от 21 года, а на дату полного погашения долга — до 65 лет (до 75 лет — в Сбербанке);

- общий стаж — от года;

- опыт работы на текущем месте — не менее полугода (в Райффайзенбанке — от 3 месяцев).

Требования к недвижимости

Купить в ипотеку можно строящуюся недвижимость или вторичное жилье. Банки выдают кредит на:

- квартиры;

- индивидуальные дома;

- апартаменты;

- таунхаусы;

- гаражи.

Приобретаемое жилье не должно находиться в аварийном состоянии, а также быть в списках на капитальный ремонт, реконструкцию или снос.

Следует учесть и особые требования:

- отдельный санузел и кухня;

- наличие всех необходимых коммуникаций (вода, электричество и т. д.);

- отсутствие незаконных перепланировок;

- фундамент здания должен быть кирпичным, железобетонным или каменным.

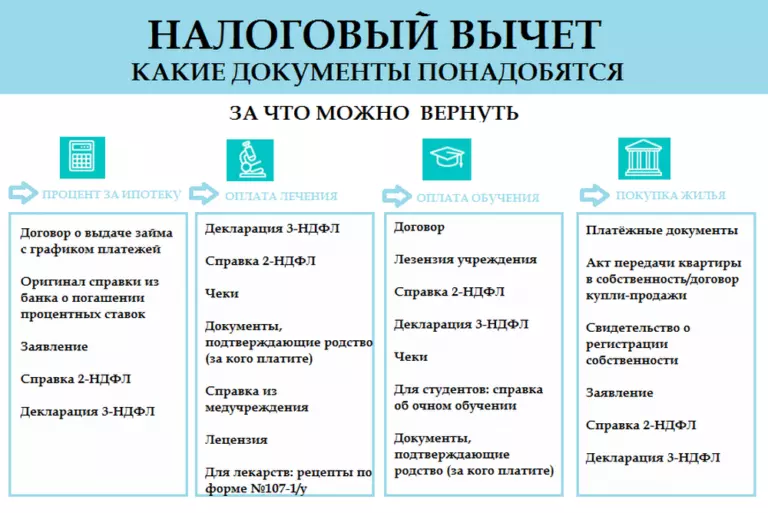

Какие документы нужны

При подаче заявки на ипотеку потребуется:

- паспорт;

- СНИЛС;

- справка о зарплате — 2-НДФЛ;

- копия трудовой книжки;

- мужчинам до 27 лет — военный билет (кроме Росбанка).

При получении зарплаты на карту банка, где будет оформляться ипотека, подтверждать размер дохода и занятость необязательно.

В случае положительного решения нужно отнести в банк документы на недвижимость. Если квартира в строящемся доме, нужно передать сотрудникам договор долевого участия в строительстве, а также информацию о застройщике (Устав, решение о создании и т. д.).

При приобретении недвижимости на вторичном рынке, надо представить в банк:

- свидетельство о праве собственности продавца (при наличии);

- отчет оценщика;

- выписку из ЕГРН;

- технический или кадастровый паспорт;

- договор купли-продажи.

Как оформить выгодную ипотеку?

Заявка рассматривается в течение 1 — 10 дней. После этого процесс получения кредита включает в себя 5 основных шагов:

- Выбор подходящей недвижимости для покупки и ее оценка.

- Предоставление в банк документов по недвижимости.

- Оформление полисов страхования.

- Внесение первого взноса, подписание договора и заключение сделки с продавцом недвижимости.

- Регистрация сделки в Росреестре и передача в банк выписки из ЕГРН с отметками о переходе прав собственности на недвижимость.

Как получить ипотеку на лучших условиях и сэкономить?

Можно увеличить свои шансы на получение выгодных условий, выполнив следующие рекомендации:

- По возможности подтвердить доход справкой 2-НДФЛ, а не справкой по форме банка.

- При наличии дополнительного дохода подтвердить его с помощью документов (справок, договоров, деклараций, выписок со счетов).

- Привлечь платежеспособных созаемщиков.

Отзывы о самой выгодной ипотеке

Бебенов Евгений:

Грицакова Елена:

«Буквально 2 месяца назад мы оформили ипотеку в Альфа-Банке, т. к. муж получает зарплату на его карту. С самого начала и до заключения сделки нас обслуживал один менеджер.

Он всегда держал в курсе, на каком этапе рассмотрения находится наш кредит, и помогал улаживать возникающие вопросы со страховками, документами и т. д.

Ставку банк предложил отличную, еще и скидку сделали в 0,3% как зарплатному клиенту. Отличный банк и отличные условия кредитования».

Воробьева Надежда:

Егоров Олег:

«В Райффайзенбанке я оформил ипотеку уже 2 раз. Нравится, что всегда сотрудники банка подробно рассказывают обо всех условиях, программах и помогают выбрать наиболее удобный вариант кредита с минимальной переплатой. Условия также отличные — ставка совсем невысокая, досрочное погашение — без проблем. На сделку вышли буквально за 1,5 недели, что я считаю очень быстро».

Видео:Ипотека ДОСРОЧНО за 2 года! Как быстро погасить ипотеку? 3 лайфхака для ДОСРОЧНОГО закрытия ипотекиСкачать

Взять ипотеку в Москве — Где выгодней | Как сделать правильный выбор

Многие люди, желающие купить квартиру и взять ипотеку в Москве, задаются вопросом, где выгодней это сделать? И у каждого потенциального заемщика свой взгляд на ипотеку, одни хотят платить небольшие проценты, другим важна возможность длительного кредитования.

Для определения наибольшей выгоды, необходимо тщательное изучение ипотечного договора.

На данный момент каждая кредитная организация столицы старается создавать привлекательные условия для ипотеки граждан.

Если вы желаете подобрать для кредитования надежный банк, мы предлагаем неполный перечень следующих организаций:

- Банк Открытие

- Альфа Банк

- Сбербанк России

- ВТБ 24

- Тинькофф

Советы по выбору ипотечного кредита

Существует масса факторов, влияющих на правильность выбора банка по ипотеке. Прежде всего необходимо:

- Определиться с целью обращения к кредиторам. Практически во всех банках существуют программы лояльности для приобретения новостроек и вторичного жилья.

- Просмотрите сайты московских банков, ознакомьтесь с условиями ипотеки в каждом из них

- Обратите внимание на процентные ставки, чем они меньше, тем выгоднее условия кредитования, а ваша переплата меньше

- Помните, что не только процентная ставка станет вашей переплатой за жилье. Такие факторы как страховка и оценка недвижимости может войти в статью ваших расходов.

- В некоторых банках могут навязать и личное страхование. Хорошо обдумав данное предложение, вы можете тактично от него отказаться

Что учитывать при выборе банка для ипотечного кредита

Особое внимание при выборе банка следует уделить:

- Величине процентной ставки

- Величине предварительного взноса и есть ли у банка программы без начального взноса

- Сроку действия договора. Чем больше срок ипотеки, тем меньше ежемесячный платеж

- Размеру всех дополнительных расходов. Особенно факт аренды банковской ячейки и единовременных комиссий

Оговорите условия досрочного закрытия кредита, как это сделать без комиссий и моратория. Уточните, как можно привлечь к погашению ипотеки материнский капитал и использовать государственные субсидии.

Выгодно взять ипотеку в Москве — молодой семье

Как выгодно взять ипотеку в Москве молодой семье — самому нуждающемуся контингенту среди россиян? Многие банки для привлечения кредитования молодых семей, используют льготные программы. Например, такие банки, как Сбербанк России, заемщикам в возрасте до 35 лет предлагает минимальную ставку с небольшим первоначальным взносом.

К сведению, эта программа к государственным не имеет никакого отношения и является актуальной только для этого банка.

Также в отдельных банках введены программы социальной ипотеки. Государственная федеральная ипотечная программа для молодых семей «Жилище» рассчитана на молодые семьи, которые стоят на очереди по улучшению условий своего проживания.

Государство может оплатить до 30% от полной стоимости квартиры, а с рождением двоих детей и до 40%.

Как взять ипотеку в Москве без регистрации

Граждане, не имеющие регистрацию в Москве по Конституции РФ, обладают равными правами, где бы они не находились. Но на деле ситуация выглядит немного не так.

Для людей, которые не прописаны в Москве, а имеют регистрацию в другом российском городе, очень важным моментом является наличие отделения банка в вашем регионе.

При такой ситуации столичные банки проще идут навстречу заемщикам и без проблем выдают ипотечные кредиты. Многие кредитные организации не видят никаких препятствий в выдаче средств россиянам с регистрацией другого города, лишь бы она была вообще.

Причину своего отказа гражданам без регистрации некоторые банки обосновывают огромными рисками, связанными с ненадежностью и невозможностью проверить доходы заемщика.

https://www.youtube.com/watch?v=mnDlzjNgi40

Мы посоветуем вам, как взять ипотеку в Москве без регистрации. Получите хотя бы временную прописку и затем уже планируйте ипотеку для приобретения квартиры.

Как выбрать ипотеку в Москве с выгодной процентной ставкой

Желание каждого заемщика — получить ипотеку на самых выгодных условиях. Как выбрать ипотеку в Москве с выгодной процентной ставкой и в дальнейшем без проблем выплатить кредит? В основном самая низкая ставка бывает по самым безопасным займах. Прежде чем выделить человеку кредит, банки анализируют его финансовые возможности и ипотечный объект недвижимости.

Квартира или другое жилье станет гарантией для кредиторов.

Особенно выгодные условия кредитования будут при внесении собственных средств заемщика. Чем больше процент от стоимости жилья оплачивает покупатель, тем ниже процентная ставка по ипотеке. Также небольшие проценты выплачивают покупатели новостроек, которые приобретают квартиры у партнеров банка-кредитора.

Ипотека где выгоднее брать в Москве

Многие банки или другие кредитные организации выдают гражданам ипотеку. Где выгоднее брать в Москве такие кредиты под покупку недвижимости? Для такого определения необходимо провести следующие действия:

- Выберите несколько банков, условия которых вас больше всего заинтересовали

- Оговорите с ними все нюансы ипотеки

- Выберите самый для вас подходящий

- Старайтесь выбрать зарплатные банки, то есть те, где не требуется предоставлять справки о зарплате и другие документы. Заявки в них быстрее рассматриваются, процентные ставки могут быть заниженными

- Найдите те банки, в которых имеются особые программы, акции и т.д.

Оформление ипотеки, где выгоднее брать в Москве кредит, важный момент, требующий ответственного подхода. Ипотека берется не на один год, на каких условиях и в каком банке — решать только вам.

Как говориться кто ищет — тот всегда находит!

Компания Чистые Пруды с радостью поможет вам оформить ипотеку на самых выгодных для вас условиях. Мы сотрудничаем со многими банками-кредиторами и можем порекомендовать вас как порядочных и платежеспособных заемщиков.

АН Чистые Пруды поможет вам купить квартиру в Москве или Подмосковье в ипотеку. Ждем, и желаем вам поскорее стать новоселами!

Звоните по телефону +7 (495) 744-33-77, оставляйте заявку или приезжайте в офис Чистопрудный бульвар, д5. Метро Чистые пруды, Москва

______________________

Если у вас появились вопросы по статье, вы можете задать их нам по телефону +7 (495) 744-33-77, либо заполнить форму заявки. Наш специалист ответит на все ваши вопросы.

(8 4,75 из 5)

Загрузка…

💥 Видео

Центробанк повысил ключевую ставку до 12! Самая выгодная ипотека в 2023Скачать

Самая выгодная и дешевая ипотека на квартиру 2023Скачать

Самая выгодная ипотека | Ипотека #недвижимость #риэлтор #деньги #квартира #домСкачать

Как ПРАВИЛЬНО взять ипотеку в 2024 году / Как сэкономить на ипотеке?Скачать

Не выплачивай ипотеку досрочно #мышлениемиллионера #деньги #бизнес #игорьрыбаков #ипотека #успехСкачать

САМАЯ ДЕШЕВАЯ ИПОТЕКА или 6.7 МИЛЛИАРДА ТЕНГЕ через 40 лет?Скачать

Ипотека 2023: самые выгодные условия, «7-20-25» и «Отбасы банк»Скачать

Что будет с ипотекой в 2022 году? Когда покупать квартиру? Где самая дешевая ипотека?Скачать

Ипотека 2023 : Вторичка ставка 5,9 - Выгодно купить квартиру в ипотекуСкачать

В чем подвох ипотеки 0,1?Скачать

Ипотека 2023 / Не нужно переплачивать банкам! #shortsСкачать

#Нескучныефинансы: Льготная ипотека 2023: где самые низкие ставки?Скачать

Ипотека умирает? Брать или не брать ипотеку в 2023 году?Скачать

Ипотека в 2023 году без первоначального взноса — в чем подвох?Скачать

Дешевая ипотека ЭТО ЛОВУШКА?! \\ Правда про ипотеку загородной недвижимости \\ Где обман?Скачать

Почему важно вносить досрочные платежи в первый год ипотекиСкачать